Normas de calculo de las percepciones de IIBB

25. Normas de Cálculo de las Percepciones de IIBB

El sistema Jazz ajusta el cálculo de las retenciones y percepciones de IIBB de Provincia de Buenos Aires, según el “Régimen General de Retención y Percepción” normativa Serie “B” 1/2004, sus modificatorias y complementarias, incluidas en la actualización 3/2014.

Para el cálculo de percepciones de IIBB de CABA se toma la Resolución Nº 533-SHyF-2000 Resumen de los conceptos de las Normativas/Resoluciones. Percepciones y Retenciones de IIBB Prov. Buenos Aires. Sujetos Alcanzados

·Los enajenantes de cosas muebles, locadores (de cosas, obras o servicios) y prestadores de servicios.

·A los monotributista, corresponde efectuar la percepción de IIBB.

Sujetos Exentos

·El Estado Nacional, Provincial, Municipal, o de Educación.

·Empresas de Servicios Públicos (Luz, Gas, Agua, Cloacas).

·Pagos realizados a Droguerías, Farmacias, Prod. Medicinales, Prod. Ortopédicos.

·Pago de un Automotor.

·Personas físicas, que hayan realizado el trámite de exención, total o parcial.

Producto Exento

·Producto utilizado como bien de uso (Debe estar Usado)

Cuando se Realiza

·Una retención se realiza en el momento del Pago, y/o entrega de valores.

·Una percepción se realiza en el momento de realizarse la factura por la venta, de un producto cuya entrega se realiza en la jurisdicción de la Prov. De Buenos Aires.

Como se Determina el Monto Sujeto a Percepción

Sobre el total a pagar de la factura se descontará:

·Impuesto al IVA

·Percepciones (Todas)

·Impuestos Internos Nacionales (Al Combustible, Tabaco, Químicos Peligrosos, Autopistas, Hídricos)

·Impuestos a Fondos de ayuda, Fondos por desastres naturales.

Alícuotas Aplicables

La alícuota a aplicar se indica en padrones de retención y percepción que se pueden obtener de la página del ARBA.

Casos Especiales

Cuando el agente de retención realice una operación con un sujeto no incluido en el padrón de contribuyentes, deberá retener el impuesto aplicando una alícuota del 3%.

La misma alícuota resultará aplicable con relación a los contribuyentes respecto de los cuales no se hubiese informado alícuota alguna, en los casos en que el agente hubiese optado por el sistema opcional de consulta en lote.

En los casos en que por desperfectos técnicos no resulte factible consultar el padrón de contribuyentes, por no encontrarse en funcionamiento durante toda la jornada la página web de la ARBA, se aplicará una alícuota del 1,75%.

Monto mínimo, a efectos de practicar la percepción

A efectos de establecer si corresponde practicar la retención, el importe sujeto a la misma (base de cálculo), deberá ser igual o superior a la suma de $ 50.

Nota: En el caso que un proveedor o cliente haga entrega de un certificado de exención, deberá incorporarse el CUIT en la tabla del padrón con alícuotas = 0.

Percepciones y Retenciones de IIBB Ciudad Autónoma de Buenos Aires.

Sujetos Alcanzados

·Los enajenantes de cosas muebles, locadores (de cosas, obras o servicios) y prestadores de servicios.

·A los monotributista, corresponde efectuar la percepción de IIBB.

Sujetos Exentos

·El Estado Nacional, Provincial, Municipal, o de Educación.

·Empresas de Servicios Públicos (Luz, Gas, Agua, Cloacas).

·Pagos realizados a Droguerías, Farmacias, Prod. Medicinales, Prod. Ortopédicos.

·Pago de un Automotor.

·Personas físicas, que hayan realizado el trámite de exención, total o parcial.

Producto exento

·Producto utilizado como bien de uso (Debe estar Usado)

Cuando se Realiza

·Una retención se realiza en el momento del Pago, y/o entrega de valores.

·Una percepción se realiza en el momento de realizarse la factura por la venta, de un producto cuya entrega se realiza en la jurisdicción de la Cuidad Autónoma de Buenos Aires.

Como se determina el Monto sujeto a percepción

Sobre el total a PAGAR de la factura se descontará:

·Impuesto al IVA.

·Percepciones (Todas).

·Impuestos Internos Nacionales (Al Combustible, Tabaco, Químicos Peligrosos, Autopistas, Hídricos).

·Impuestos a Fondos de ayuda, Fondos por desastres naturales.

Alícuotas Aplicables

La alícuota a aplicar se indica en padrones de retención y percepción que se pueden obtener de la página del AGIP.

Casos especiales

Cuando el agente de retención realice una operación con un sujeto no incluido en el padrón de contribuyentes, deberá retener el impuesto aplicando una alícuota del 6%. La misma alícuota resultará aplicable con relación a los contribuyentes respecto de los cuales no se hubiese informado alícuota alguna.

En los cuadros del AGIP existen Operaciones comerciales que están alcanzadas por Alícuotas especiales, como por ejemplo las siguientes tienen el 50% del valor nominal:

·Sistemas Informáticos

·Alquiler Venta de Productos que afecten al cuerpo Humano

·Venta de productos de Salud

Monto mínimo, a efectos de practicar la percepción

A efectos de establecer si corresponde practicar la retención, el importe sujeto a la misma (base de cálculo), deberá ser igual o superior a la suma de $ 100.

Nota: En el caso que un proveedor o cliente haga entrega de un certificado de exención, deberá incorporarse el CUIT en la tabla del padrón con Alícuotas = 0.

Percepciones y Retenciones de IIBB Mixtas (Capital y Prov. Buenos Aires) – Por Convenio Especial Multilateral – Entrega en Otras Provincias

Sujetos Alcanzados

·Los enajenantes de cosas muebles, locadores (de cosas, obras o servicios) y prestadores de servicios.

·A los monotributista, corresponde efectuar la percepción de IIBB.

·Todos ellos con por lo menos un lugar de recepción de la mercadería fuera de jurisdicción de C.A.B.A. o Prov. Buenos Aires.

·Solo se puede considerar incluidos en el convenio especial multilateral si están señaladas cono tipo “C” en los respectivos padrones o presenten el correspondiente certificado emitido únicamente por AFIP.

Sujetos Exentos

·El Estado Nacional, Provincial, Municipal, o de Educación.

·Empresas de Servicios Públicos (Luz, Gas, Agua, Cloacas).

·Pagos realizados a Droguerías, Farmacias, Prod. Medicinales, Prod. Ortopédicos.

·Pago de un Automotor.

·Personas físicas, que hayan realizado el trámite de exención, total o parcial.

Producto exento

·Producto utilizado como bien de uso (Debe estar usado)

Cuando se Realiza

·Una retención se realiza en el momento del Pago, y/o entrega de valores.

·Una percepción se realiza en el momento de realizarse la factura por la venta, de un producto cuya entrega se realiza en la jurisdicción de la Prov. De Buenos Aires y/o C.A.B.A.

Como se determina el Monto sujeto a percepción

Si la entrega de la mercadería facturada en una Única Factura se reparte en fracciones por ejemplo 20% en Prov. Buenos Aires, 30% en C.A.B.A. y 50% en otras provincias, la misma deberá estar abalada por sendos remitos oficiales a cada lugar de entrega, y debidamente especificado en la factura, aplicándose la alícuota de la percepción de la jurisdicción correspondiente solo al porcentaje de entrega. Si no se especifica se aplicara el porcentaje al 100% de la factura.

Sobre el total a pagar de la factura se descontara:

·Impuesto al IVA

·Percepciones (Todas)

·Impuestos Internos Nacionales (Al Combustible, Tabaco, Químicos Peligrosos, Autopistas, Hídricos)

·Impuestos a Fondos de ayuda, Fondos por desastres naturales.

De este resultado se toma el porcentaje a entregar en Prov. De Buenos Aires y/o C.A.B.A y se le aplica manualmente la alícuota correspondiente.

Alícuotas Aplicables

La alícuota a aplicar se indica en padrones de retención y percepción que se pueden obtener de la página del ARBA y/o AGIP.

Casos de Convenio Especial Multilateral

Para este caso la AFIP establece que se debe de aplicar el 50% de la alícuota indicada, según el lugar de entrega de la mercadería.

Si la factura indica expresamente “Mercedaria Retirada del Local (Mostrador-Deposito)”, se tomara como jurisdicción de entrega, la jurisdicción indicada como domicilio legal del punto de venta de la factura.

Monto mínimo, a efectos de practicar la percepción.

A efectos de establecer si corresponde practicar la percepción, el importe sujeto a la misma (base de cálculo), deberá ser igual o superior a la suma de $ 50 para Prov. De Buenos Aires y/o $ 100 para C.A.B.A.

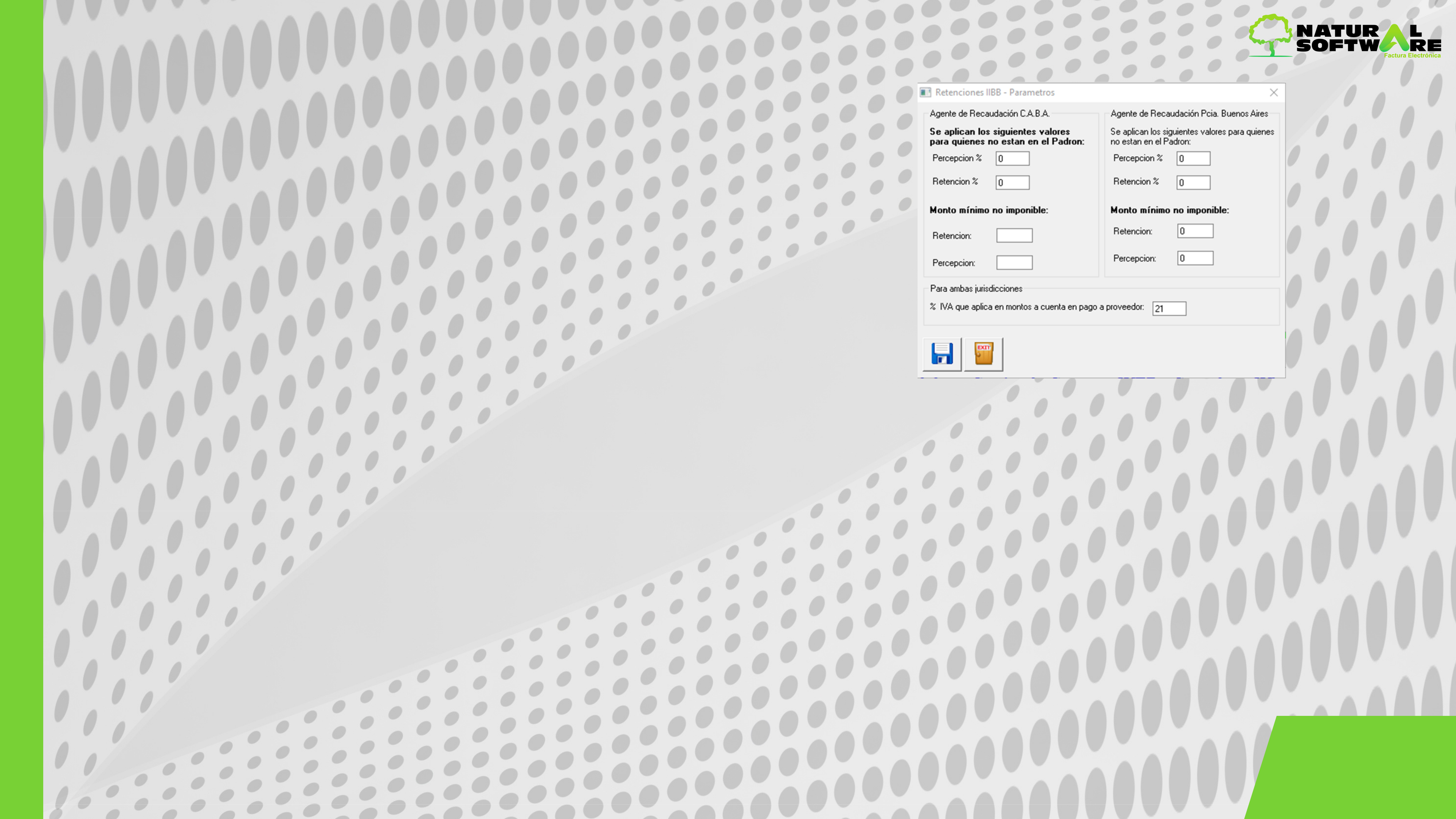

En el sistema Jazz estos parámetros se pueden cargar en Archivo retenciones de IIBB parámetros

→ →

Ejemplos de Cálculo de Percepción

Tomaremos como ejemplo una factura de un producto con IVA 21%

| Producto = | $ 10000.00 |

| IVA21%= | $ 2100.00 |

SOLO Agente de Percepción IIBB ARBA

Sujeto “Venta Directa” con CUIT declarado en el Padrón

Alícuota Ejemplo = 10%

Ejemplo IVA Inscripto

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 =$ 13100.00 | |

Ejemplo IVA Monotributo

*Si en la factura No declara el IVA de los productos el monto imponible seria el Monto completo de la Factura

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 =$ 13100.00 | |

Sujeto con CUIT declarado EXENTO en el Padrón

No se les cobra percepción de IIBB.

SOLO Agente de Percepción IIBB AGIP (C.A.B.A.)

Sujeto “Venta Directa” con CUIT declarado en el Padrón

Alícuota Ejemplo = 10%

Ejemplo IVA Inscripto

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 =$ 13100.00 | |

Ejemplo IVA Exento

Monto Imponible = $ 10000.00

| IVA21%= | $ 00.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | = $ 11000.00 | |

Ejemplo IVA Monotributo

*Si en la factura No declara el IVA de los productos el monto imponible seria el Monto completo de la Factura

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 =$ 13100.00 | |

Sujeto “Venta Directa” con CUIT NO declarado en el Padrón

Alícuota Ejemplo = Alícuota FIJA a sujetos no declarados en el padrón de riesgo fiscal = 10%

Ejemplo IVA Inscripto

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 =$ 13100.00 | |

Ejemplo IVA Exento

Monto Imponible = $ 10000.00

| IVA21%= | $ 00.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | = $ 11000.00 | |

Ejemplo IVA Monotributo

*Si en la factura No declara el IVA de los productos el monto imponible seria el Monto completo de la Factura

Monto Imponible = $ 10000.00

| IVA21%= | $ 2100.00 | |

| Ret IIBB = | $ 1000.00 | (10% de $ 10000.00) |

| Total a pagar = 10000 + 1000 | + 2100 = $ 13100.00 | |

Sujeto con CUIT declarado Exento en el Padrón

No se les cobra percepción de IIBB.

Agente de Percepción IIBB ARBA y Agente de Percepción IIBB AGIP (C.A.B.A.)

Estos casos se aplican a facturas con lugar de entrega No Declarado. Para el caso que se declare solo se debe aplicar la alícuota de la jurisdicción declarada.

Sujeto “Venta Directa” con CUIT declarado en el Padrón ARBA y AGIP

Alícuota Ejemplo = 10% ARBA

Alícuota Ejemplo = 5% AGIP

Ejemplo IVA Inscripto

Monto Imponible = $ 10000.00

IVA 21 % = $ 2100.00

Ret IIBB ARBA = $ 1000.00 (10% de $ 10000.00)

Ret IIBB AGIP = $ 500.00 (5% de $ 10000.00)

Total a pagar = 10000 + 1000 + 500 + 2100 = $ 13600.00

Ejemplo IVA Exento

Monto Imponible = $ 10000.00

IVA 21 % = $ 00.00

Ret IIBB ARBA = $ 1000.00 (10% de $ 10000.00)

Ret IIBB AGIP = $ 500.00 (5% de $ 10000.00)

Total a pagar = 10000 + 1000 + 500 =$ 11500.00 Ejemplo IVA Monotributo

*Si en la factura No declara el IVA de los productos el monto imponible seria el Monto completo de la Factura

Monto Imponible = $ 10000.00

IVA 21 % = $ 2100.00

Ret IIBB ARBA = $ 1000.00 (10% de $ 10000.00)

Ret IIBB AGIP = $ 500.00 (5% de $ 10000.00)

Total a pagar = 10000 + 1000 + 500 + 2100 = $ 13600.00

Sujeto “Venta Directa” con CUIT no declarado en el Padrón

El cálculo será igual que los que están en padrón, aplicándose el valor de alícuota declara por cada jurisdicción.

Alícuota ARBA = Alícuota FIJA a sujetos no declarados en el padrón de riesgo fiscal ARBA Alícuota AGIP = Alícuota FIJA a sujetos no declarados en el padrón de riesgo fiscal AGIP

Sujeto con CUIT declarado Exento en el Padrón

No se les cobra percepción de IIBB.

Sujeto “Convenio” con CUIT declarado en el Padrón ARBA y AGIP

Alícuota Ejemplo = 50% de 10% ARBA

Alícuota Ejemplo = 50% de 5% AGIP

Ejemplo IVA Inscripto

Monto Imponible = $ 10000.00

IVA 21 % = $ 2100.00

Ret IIBB ARBA = $ 500.00 (10% de $ 10000.00) * 50%

Ret IIBB AGIP = $ 250.00 (5% de $ 10000.00)* 50%

Total a pagar = 10000+ 500 + 250 + 2100 = $ 12850.00

Ejemplo IVA EXENTO

Monto Imponible = $ 10000.00

| IVA21%= | $ 00.00 |

Ret IIBB ARBA = $ 500.00 (10% de $ 10000.00) * 50%

Ret IIBB AGIP = $ 250.00 (5% de $ 10000.00)* 50%

Total a pagar = 10000 + 500 + 250=$ 10750.00

Ejemplo IVA Monotributo

*Si en la factura No declara el IVA de los productos el monto imponible seria el Monto completo de la Factura

Monto Imponible = $ 10000.00

IVA 21 % = $ 2100.00

Ret IIBB ARBA = $ 500.00 (10% de $ 10000.00) * 50%

Ret IIBB AGIP = $ 250.00 (5% de $ 10000.00)* 50%

Total a pagar = 10000+ 500 + 250 + 2100 = $ 12850.00

Sujeto “Convenio” con CUIT no declarado en el Padrón

El cálculo será igual que los que están en padrón, aplicándose el valor de alícuota declara por cada jurisdicción.

Alícuota ARBA = 50% de Alícuota FIJA a sujetos no declarados en el padrón de riesgo fiscal ARBA Alícuota AGIP = 50% de Alícuota FIJA a sujetos no declarados en el padrón de riesgo fiscal AGIP

Sujeto con CUIT declarado Exento en el Padrón

No se les cobra percepción de IIBB.

Sujeto “Convenio” o “Venta Directa” con CUIT y lugar de entrega declarado en otra provincia

No se les cobra percepción de IIBB.

Nota: Si la mercadería se entrega a un transporte nacional con Carta de Porte que acredite los datos de Origen/Destino y el Transporte Nacional = No se les cobra percepción de IIBB.